Liebe Leser,

die Börsenwelt starrt gebannt in die USA. Wie wird es mit den US-Präsidentschaftswahlen weitergehen? Donald Trump ist nunmehr am Corona-Virus erkrankt – dies hat die gesamten Rahmenbedingungen verändert. Wenn ich ehrlich bin: Wahrscheinlich jedoch wird sich trotz aller Hysterie wenig ändern. Donald Trump oder Joe Biden sind beide ohnehin wirtschaftsfreundlich.

Viel interessanter ist es, sich jenseits dieses Hintergrundrauschens zu platzieren. Dabei fällt mir unwillkürlich wieder Warren Buffett an. Der erfolgreichste Investor der Börsengeschichte war, ist und bleibt das große Vorbild für viele Anleger, auch im professionellen Sektor. Es spielt keine Rolle, ob Berkshire Hathaway, die Beteiligungsgesellschaft, die Buffett führt, gerade neue Rekorde aufstellt oder etwas weniger erfolgreich zu sein scheint.

Unter dem Strich hat die Gesellschaft immer Renditen von durchschnittlich 15 % bis 20 % p.a. „im Kreuz“, wie mir ein Investor sagte. Das reicht. Als Fondsanlager können Sie es sich noch einfacher machen.

Das große Vorbild

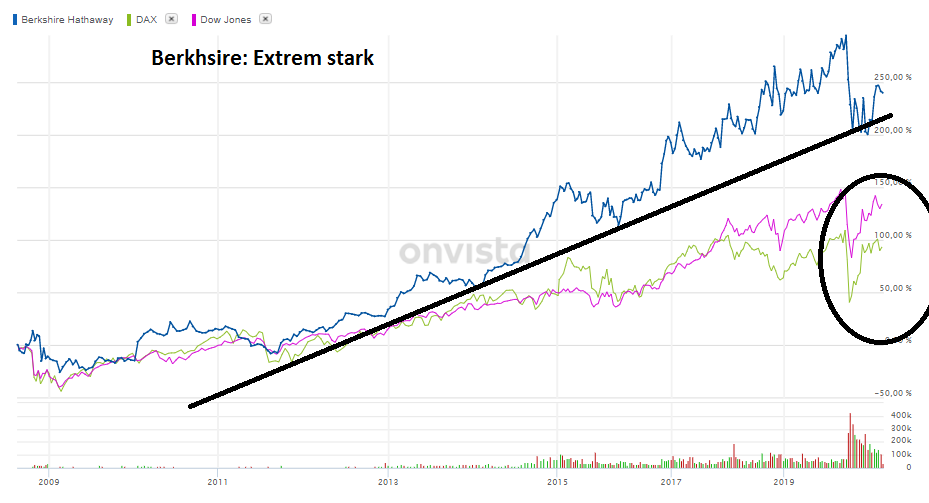

Warum sollten Sie dies tun? Sehen Sie sich das große Vorbild an: Berkshire Hathaway selbst…, hier die sogenannte B-Aktie, die nur einen Bruchteil der A-Aktie ausmacht, um besser handelbar zu sein.

Berkshire Hathaway „B“-Aktie: Stärker als die großen Indizes

Quelle: www.onvista.de, eigene Bearbeitung

Die Aktie hat seit der Finanzkrise den Dax um etwa 130 Prozentpunkte hinter sich gelassen und den Dow Jones um 85 Prozentpunkte. Der Anstieg war bis auf die Phase des Corona-Einbruchs stetig – und bestätigt damit auch, was die Analysten und Investoren seit Jahrzehnten von diesem Unternehmen sehen.

Warum sollte man also nicht einfach die Aktie kaufen? Es gibt einen Grund, der zumindest dagegen spricht, nur auf die Aktie zu setzen. Großmeister Warren Buffett könnte sich bald zurückziehen. Der Mann hat seinen 90. Geburtstag – und dürfte irgendwann die Kraft verlieren.

Dementsprechend könnte zumindest auch der Aktienkurs reagieren – die Investoren werden sich in dem Moment etwas zurückhaltender zeigen. Zudem sind Fonds in der Regel breiter aufgestellt und damit diversifiziert. Fonds können Sie zudem einfach wechseln, wenn Sie unzufrieden sind – wer Berkshire kauft, bleibt hingegen oft über Jahrzehnte.

Kurz: Mit Fonds dürften Sie hier ebenfalls gut investieren.

Frankfurter Fonds für Stiftungen

Ein sehr bekannter Fonds, der sich zumindest an den Prinzipien orientiert, ist der „Frankfurter Aktienfonds für Stiftungen“. Der Fonds investiert in sogenannte kleine und mittlere Unternehmen, die „KMU“. Dabei sind europäische Unternehmen im Fokus, die eine hohe Dividende bieten.

Frank Fischer, Chef des Fonds, sucht insbesondere auch Unternehmen, die eigentümergeführt sind oder zumindest als Familienunternehmen gelten. Die Führung solcher Unternehmen arbeitet oft nachhaltiger als rein managementgetriebene Konzerne, die in kurzer Zeit Erfolge aufweisen müssen.

Buffett kann sich nicht so sehr auf dieses Segment fokussieren, da Berkshire Hathaway schlicht zu viel Geld hat, um solche Unternehmen in Anteilen aufzukaufen. Fischer also ist mit seinem Fonds im Vorteil.

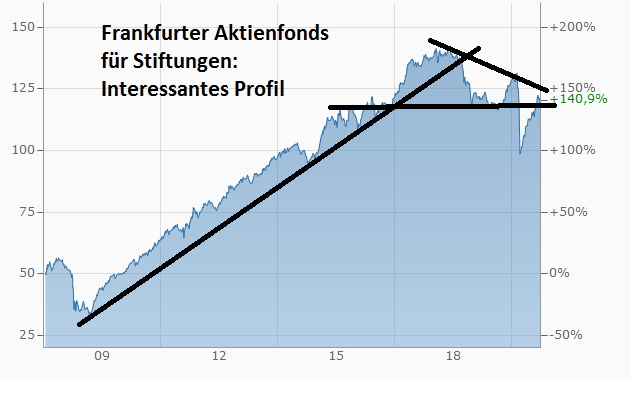

Frankfurter Aktienfonds für Stiftungen: ISIN – DE000A0M8HD2 – Nach Corona-Schock wieder stark

Quelle: www.finanzen.net, eigene Bearbeitung

Sie sehen bis dato, dass der Fonds ebenfalls sehr stetige Performance-Daten liefern konnte. Nun allerdings gab es einen Corona-Schock, der indes schon wieder schnell überwunden wurde. Es kann weiter nach oben gehen.

Der Fonds gilt als Mischfonds, kann also auch in Anleihen investieren. Sehen wir uns die Daten näher an.

- Die TER (Gesamtkostenquote Total Expense Ratio) liegt bei 1,30 %. Dies ist in Bezug auf einen aktiv gemanagten Fonds vollkommen akzeptabel.

- Der Fonds hat derzeit eine Volatilität – bezogen auf ein Jahr – von 22 %. Dies ist in Corona-Zeiten (inzwischen) wieder niedrig.

- Sie können Den Fonds auch über die Börse(n) kaufen, dort wird er nicht in Unmengen gehandelt, jedoch regelmäßig. Damit ist auch die Möglichkeit des Verkaufs inkludiert.

- Der Fonds schüttet seine Erträge aus.

Hauptsächliche Investments

Aktuell investiert der Fonds hauptsächlich in:

- Amazon mit einem Anteil von 5,4 %

- Berkshire Hathaway mit einem Anteil von 5,22 %

- Xetra-Gold (!) mit einem Anteil von 4,95 %

- Alibaba mit einem Anteil von 4,91 %

- Alphabet mit 4,62 % Anteil

- Facebook mit 4,6 % Anteil

- Croda International, das 3,5 % Anteil erhält

- Admiral Group mit 3,36 %

- Aoc Value mit 3,34 %

- Ryman Healthcare mit 3,16 %

Die „Anleihe“, die der Fonds formal kauft, ist hier Xetra-Gold. Dies ist eine Schuldverschreibung, bei der das Gold allerdings ausgeliefert würde, wenn es gewünscht ist. Die „Anleihe“ ist nur deshalb auf diese Weise konstruiert, weil ein Fonds zehn verschiedenen Positionen haben müsste – was bei einem Gold-Fonds unnötig bis hin zu unmöglich wäre.

Die Beimischung von Xetra Gold halte ich in diesen Zeiten für sehr interessant und richtig. Insofern ist der Fonds gut aufgestellt.

Sehen wir uns einzelne Daten an:

- Die Ausschüttungen in den vergangenen Jahren umfassen: 2017 wurden 0,22 Euro ausgeschüttet, 2018 zunächst 0,09 Euro und dann 0,85 Euro, 2019 0,45 Euro.

- In den vergangenen Monaten seit Jahresbeginn hat der Fonds -6,4 % abgegeben, in den vergangenen sechs Monaten allerdings wiederum 22,06 % aufgesattelt. Die Performance in 5 Jahren liegt bei – recht – geringen 11,63 %, in zehn Jahren bei 108 %.

- Die Volatilität in einem Jahr ist wie beschrieben mit 22,55 % recht gering, in drei Jahren mit 14,3 % noch deutlich geringer und über fünf Jahre mit 12,47 % sehr überschaubar

Der Fonds hat in den vergangenen 1 bis 3 Jahren im Vergleich eine relativ geringer Performance geschafft. Dies jedoch ist aus meiner Sicht langfristig kein überzeugendes Argument gegen den Fonds. Die Zusammensetzung, die ich oben genannt habe, ist recht zukunftsgewandt und bezogen auf Alphabet und Amazon sogar etwas dynamischer als bei Warren Buffett.

Wer langfristig investiert, kann mit diesem Fonds eine Value-Strategie abbilden. Dies wiederum kann durch einen Anteil an Berkshire-Aktien sogar noch etwas näher an Buffett selbst ausfallen, wenn Sie dies wünschen.

Weitere ergänzende Alternativen wären etwa ein ETF auf den Dow Jones und den Dax. Ein recht breit gestreutes Portfolio könnte sich wie folgt darstellen:

- 25 % Frankfurter Fonds für Stiftungen

- 10 % Berkshire Hathaway

- 35 % Dow Jones ETF

- 30 % Dax ETF

Wichtig wird in der laufenden Corona-Phase sein, dass Sie sich von einzelnen Schwächephasen nicht zu schnell aus dem Konzept bringen lassen. Gute Unternehmen (hier auch Amazon und Alphabet) sind in der Corona-Krise dennoch einen Kauf wert.

Berkshire Hathaway (B)-Aktie: Kaufen oder verkaufen?! Neue Berkshire Hathaway (B)-Analyse vom 11. Juli liefert die Antwort:

Die neusten Berkshire Hathaway (B)-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Berkshire Hathaway (B)-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 11. Juli erfahren Sie was jetzt zu tun ist.

Berkshire Hathaway (B): Kaufen oder verkaufen? Hier weiterlesen...